Konut Kredisi ile Ev Sahipliğinin Yolunu Açın

Ev almak, hayatın en önemli finansal kararlarından biridir. Türkiye’de milyonlarca aile için konut kredisi, bu hayalı gerçeğe dönüştürmenin anahtarıdır. 2025 yılında finansal piyasaların dinamik yapısı, potansiyel ev alıcılarının daha bilinçli kararlar almasını zorunlu kılmaktadır.

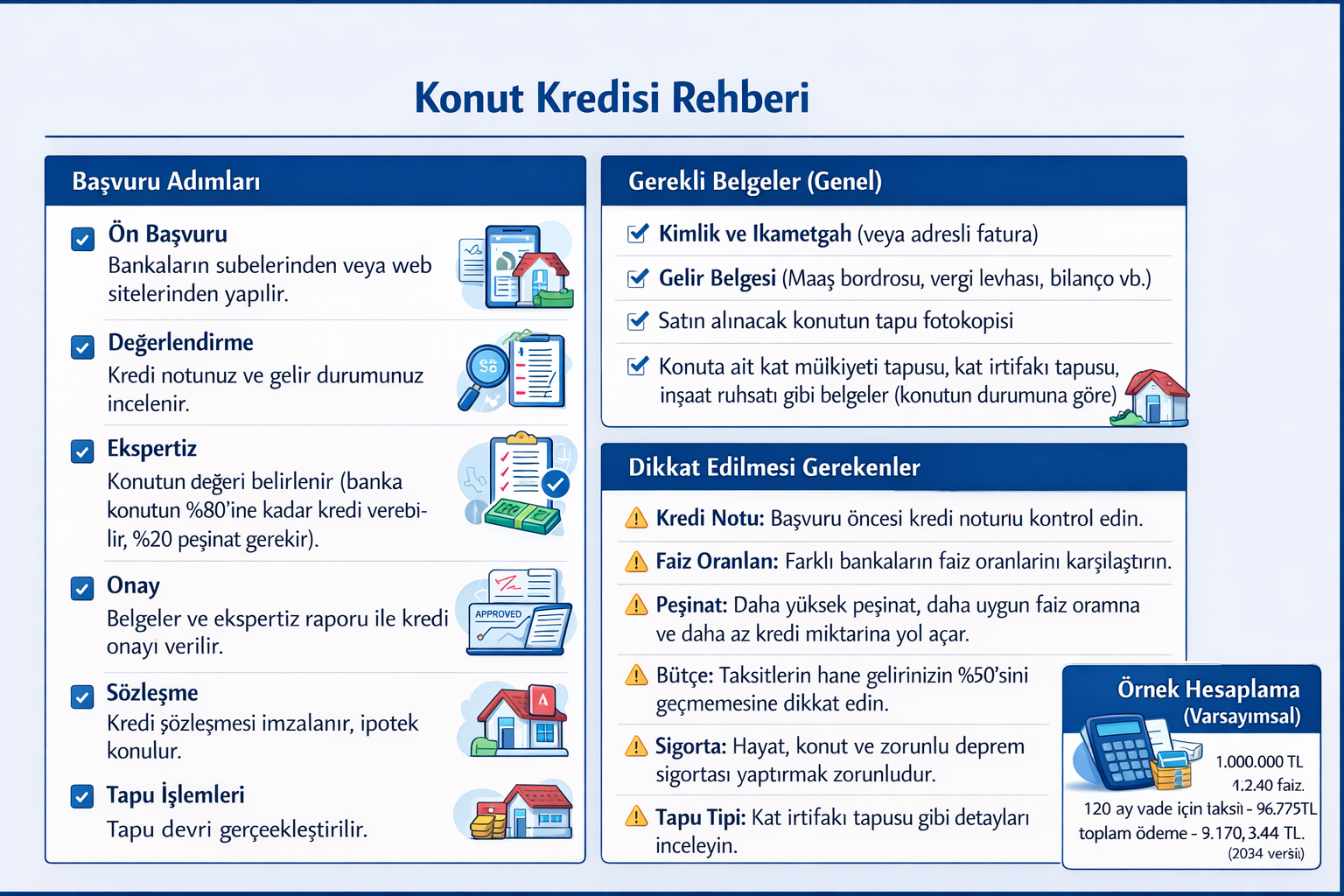

Bu rehber, konut kredisinin her yönünü açıklayan, başvurudan tapu işlemlerine kadar tüm adımları detaylandıran kapsamlı bir kılavuzdur. İster ilk kez ev alacak genç profesyoneller, ister yatırım amaçlı gayrimenkul satın almayı düşünen yatırımcılar olun, bu içerikte ihtiyacınız olan tüm bilgileri bulacaksınız.

Konut Kredisi Nedir? Tanım ve Temel Kavramlar

Konut kredisi (mortgage), bireylerin ev veya gayrimenkul satın alması amacıyla banka veya finans kurumundan aldığı para ile kredi sözleşmesinin bir kombinasyonudur. Alınan mülk, kredinin teminatı (ipoteki) olarak kullanılır.

Basit ifade ile: Bir banka, size belirli bir miktar para verirken, satın alacağınız evin üzerine ipotek koyar. Siz ise bu parayı belirli bir faiz oranı ile aylık taksitler halinde geri ödersiniz.

Konut kredisinin özellikleri:

- Uzun vadeli borçlanma: Tipik olarak 10-30 yıl arasında

- Teminatlı kredi: Gayrimenkul, kredinin güvenliği

- Sabit veya değişken faiz oranları: Banka politikasına bağlı

- Peşinat gereksinimi: Genellikle satış fiyatının %20-30’u

- Sigorta yükümlülüğü: Tamamlayıcı sigorta ve iş görüşmesi sigortası zorunlu

Konut Kredisinin Avantajları: Neden Ev Kredisi Çekmeli?

1. Erken Ev Sahipliği Fırsatı

Birçok kişi, tasarruflarını biriktirebilmek için 15-20 yıl bekleyemez. Konut kredisi, bu süreci 5-10 yıla indirebilir. Genç aileler, çocuklarının büyüdüğü evde kalabilirler; kira ödemek yerine, kendi evlerinin sahibi olurlar.

2. Uzun Vadeli Ödeme Planları

Kredinin 20-30 yıl gibi uzun vadeler ile elde edilebilmesi, aylık ödemeleri çekici bir seviyeye çeker. 500.000 TL’lik bir ev satın almak için 30 yıl içinde ödeme yapılırsa, aylık taksit ciddi şekilde azalır.

3. Sabit Ödemeler (Fixed Rate Mortgages)

Sabit faizli konut kredileri, ödeme tutarının tüm dönem boyunca değişmemesini sağlar. Bu, bütçe planlaması için önemli bir avantajdır. Enflasyon artsa da, kredi ödemeniz aynı kalır.

4. Yatırım Değeri

Kira ödemek yerine konut kredisi ödemek, gayrimenkul sahibi olmanızı sağlar. Gayrimenkul zaman içinde değer kazanır ve bu, uzun vadede önemli bir varlık birikimi oluşturur.

5. Vergi Avantajları

Bazı ülkelerde ve belli şartlarda, konut kredisi faizleri vergiden düşülebilir. Türkiye’de de belirli koşullar altında teşvikler sunulur.

Konut Kredisinin Dezavantajları: Dikkat Edilmesi Gereken Noktalar

Konut kredisinin avantajlarının yanında, dikkate alınması gereken riskleri de vardır:

1. Faiz Yükü

30 yıllık bir kredi süresinde, ödeyeceğiniz faiz, orijinal kredi tutarını çokça aşabilir. 500.000 TL’lik bir kredinin faiz oranı %10 ise, toplam faiz 800.000 TL’yi bulabilir.

2. Finansal Sorumluluk

Konut kredisi, 20-30 yıllık finansal taahhüttür. İş kaybı, sağlık sorunları veya ekonomik kriz durumunda, bu taahhüdü yerine getirmek zor olabilir. Temerrüt durumunda, ev müzayedede satılabilir.

3. Gayrimenkul Fiyatlarındaki Dalgalanmalar

Gayrimenkul değerleri her zaman yükselmez. Ekonomik durgunluk dönemlerinde, evinizin değeri alış fiyatından düşük olabilir. Bu durumda, “negatif öz sermaye” yaşarsınız.

4. Ek Maliyetler

Sigorta, tapu işlemleri, harita harçları, tapu danışmanı ücretleri gibi ek masraflar bulunur. Bu masraflar, toplam borçlanma maliyetini önemli ölçüde artırır.

Konut Kredisi Başvuru Şartları: Kim Kredi Alabilir?

Türk bankaları, konut kredisi başvurularını değerlendirirken aşağıdaki kriterleri incelenir:

Yaş Şartları

- Minimum yaş: 20-21 yaş

- Maksimum yaş: Kredi son ödeme tarihi başvuranın 65 yaşını geçmemelidir (banka politikasına göre değişir)

Gelir ve İş Durumu

- Sabit geliri olanlar: Memur, banka çalışanları, özel sektör çalışanları

- Serbest meslek: Avukat, doktor, muhasebeci, mühendis gibi profesyoneller

- Esnaf ve tüccarlar: Son 3 yıl vergi müfettişi raporu ve GVK 44/1 beyannameleri ile kanıtlanan gelir

- Minimum gelir: Banka standartlarına göre değişir (genellikle 3.000-5.000 TL’den başlar)

Kredi Puanı ve Kredi Geçmişi

- Türkiye’de FICO skoruna benzer KKB (Kredi Kayıt Bürosu) puanı bulunmaktadır

- Puanınız yüksek olması (700+ puan), daha düşük faiz oranları sağlar

- Kötü kredi geçmişi: Önceki kredilerde temerrüt yaşamış olanlar başvurabilirler, ancak daha yüksek faiz ödeyebilirler

Yaşanan Bölge ve Gayrimenkul Konumu

- Finanse edilecek gayrimenkul, genellikle şehir merkezlerinde veya yasal konut alanlarında olmalıdır

- Gayrimenkulün tapu senedi temiz olmalıdır

Peşinat Kapasitesi

- Satış fiyatının en az %20’si peşinat olarak gereklidir

- Yüksek peşinat (%30+), daha düşük faiz oranlarına ve daha kolay onaylanmaya neden olur

Konut Kredisi İçin Gerekli Evraklar Listesi

Banka başvurusu yaparken, aşağıdaki belgeleri hazırlamanız gerekmektedir:

Kimlik ve Adresi Kanıtlayan Belgeler

| Belge Adı | Açıklama |

|---|---|

| Nüfus Cüzdanı | Orijinal ve fotokopya |

| Pasaport/Ehliyet | Kimlik doğrulaması için ek belge |

| Resmi Adres Belgesi | Kamu Denetleme Elemanlarından alınan belge veya elektrik/su faturası |

Gelir Kanıtlama Belgeleri

| Belge Türü | Talep Eden Kişiler |

|---|---|

| Maaş Bordrosu | Son 3 ay (ücretli çalışanlar) |

| Vergi Müfettişi Raporu | Serbest meslek sahibi ve işletmeci |

| GVK 44/1 Beyannamesi | Son 2-3 yıl (serbest meslek) |

| Banka Hesap Özeti | Son 3-6 ay (işletmeci/tüccar) |

| Noter Onaylı Gelir Belgesi | Bağımsız çalışanlar |

Gayrimenkul Belgeleri

- Tapu Senedi Fotokopisi (Orijinal + 2 fotokopi)

- Emlakçı Aracılık Sözleşmesi

- Gayrimenkul Satış Sözleşmesi (Ön-sözleşme)

- İmar Durumu ve Belediye Belgesi (Son 3 ay içinde alınmış)

- Hazine Arazı Belgesi (varsa)

Finansal Belgeler

- Banka Hesap Özeti (Son 3-6 ay)

- Kredi Kartı Özeti (Son 2 ayı)

- Varsa Mevcut Kredi Kartı Bilgileri

- Gayrimenkul Danışmanının Değerleme Raporu

Aile Durumu Belgeleri

- Evlilik Cüzdanı Fotokopisi (Evlilerin)

- Nafaka Belgesi (Boşanmışlara)

- Çocuk Bakım Harcamalarına Dair Belgeler

Konut Kredisi Başvuru Süreci: Adım Adım Rehber

Adım 1: Ön Başvuru ve Danışmanlık Toplantısı

Banka şubelerine giderek, kredi danışmanı ile görüşün. Financal durumunuz, var olan borçlarınız ve alınabilecek kredi miktarı değerlendirilir.

Örnek: Aylık geliriniz 8.000 TL ise, çoğu banka maksimum 35-40% oranında kredi ödeyebilirsiniz. Bu durumda aylık kredi ödemeniz maksimum 2.800-3.200 TL olabilir.

Adım 2: Kredi Öncesi Ön Onay (Pre-Approval)

Başvurularınızda başarılı görülüp ön onay alırsanız, banka size bir “koşullu kredi mektubu” verir. Bu mektup, emlakçı ve satıcıya, paranın hazır olduğunu gösterir.

Adım 3: Gayrimenkul Değerleme (Appraisal)

Banka, kendi değerleme şirketiyle ortaklaşa, satın almayı düşündüğünüz gayrimenkuli inceler. Değerleme raporunun amacı:

- Gayrimenkule verilen kredi limitinin, gayrimenkul değerinin ne kadarını temsil ettiğini hesaplamak

- LTV (Loan to Value) oranının, banka kredi limitlerini aşmadığını kontrol etmek

Adım 4: Kesin Kredi Onayı

Değerleme sonuçlarına göre, banka kesin onay verir veya ek koşullar sunar. Bu aşamada, tamamlayıcı sigorta gereksinimi de belirtilir.

Adım 5: Tapu ve Hukuk Danışmanlığı

Gayrimenkul avukatınız veya banka avukatı, satış sözleşmesini inceler ve tapu işlemlerini başlatır. Bu aşamada yapılanlar:

- Tapunun temiz olup olmadığı kontrol edilir

- İpotek koyma işlemleri başlatılır

- Son hukuki kontroller yapılır

Adım 6: Kapanış (Closing)

Tapu müdürlüğünde, satıcı, alıcı, banka temsilcisi ve avukat bir araya gelirler:

- Kredi sözleşmesi imzalanır

- Para transferi gerçekleşir

- İpotekli tapu kaydı yapılır

- Tapunun mülkiyeti alıcıya geçer

Kapanış süresi: Ön onaydan kesin onaya kadar 20-45 gün, kredi sözleşmesi imzalanmasından tapu işlemlerine kadar 5-15 gün.

Konut Kredisinde Faiz Oranları: Statik vs Dinamik Sistemler

Sabit Faizli Konut Kredileri (Fixed Rate)

Faiz oranı, kredi döneminin tamamı boyunca değişmez. Bugün %12 oranında kredi çekiyorsanız, 30 yıl boyunca %12 ödeyeceksiniz.

Avantajları:

- Bütçe öngörülebilirliği

- Enflasyon riskine karşı korunma

- Aylık ödemelerde değişim yok

Dezavantajları:

- Piyasaya göre daha yüksek faiz oranları

- Faiz oranları düştüğünde, refinance gerekebilir

Değişken Faizli Konut Kredileri (Variable Rate)

Faiz oranı, önceden belirtilen göstergeye (örneğin TRLIBOR, banka içi endeks) bağlı olarak değişir. Genellikle 1-5 yıl sabit kaldıktan sonra, belirlenen dönemlerde güncellenir.

Avantajları:

- İlk yıllarda daha düşük faiz oranları

- Piyasa faizleri düştüğünde, ödeme azalabilir

Dezavantajları:

- Faizler yükseldiğinde, aylık ödeme artar

- Bütçe öngörülemez hale gelir

- Ekonomik belirsizlikte riski yüksektir

Konut Kredisinde Güncel Faiz Oranları (2026)

Türkiye’de konut kredisi faiz oranları, merkez bankasının politika faiz oranına bağlı olarak değişir. 2025 Ocak itibarıyla:

| Banka | Sabit Faiz Oranı | Değişken Faiz Oranı |

|---|---|---|

| Garanti BBVA | %14,99 – %16,50 | %14,50 – %15,99 |

| Ziraat Bankası | %15,00 – %16,75 | %14,75 – %16,50 |

| Halkbank | %15,25 – %17,00 | %15,00 – %16,75 |

| İş Bankası | %14,95 – %16,45 | %14,70 – %16,20 |

| Vakıfbank | %15,50 – %17,25 | %15,25 – %17,00 |

Not: Faiz oranları günlük olarak değişmektedir. En güncel oranlar için banka web sitelerine bakınız.

Konut Kredisinde Peşinat: Ne Kadar Ödemeli?

Standart Peşinat Oranları

Türkiye’de genellikle %20-%30 peşinat gereklidir. Ancak, banka ve kredi türüne göre değişebilir.

Peşinat senaryoları:

| Ev Değeri | %20 Peşinat | %30 Peşinat | Kredi Miktarı (%20) | Kredi Miktarı (%30) |

|---|---|---|---|---|

| 500.000 TL | 100.000 TL | 150.000 TL | 400.000 TL | 350.000 TL |

| 1.000.000 TL | 200.000 TL | 300.000 TL | 800.000 TL | 700.000 TL |

| 2.000.000 TL | 400.000 TL | 600.000 TL | 1.600.000 TL | 1.400.000 TL |

Düşük Peşinatla Kredi: Uzun Vadeli Finansman

Bazı bankalar, %15 peşinat ile konut kredisi sunmaktadır. Ancak, bu durumda:

- Faiz oranları daha yüksek

- Toplam faiz yükü artış

- Kredi sigortası zorunlu

Konut Kredisinde Sigorta: Zorunlu ve İsteğe Bağlı Seçenekler

Konut Kredisi Sigortas (KKS)

Banka, aldığı kredinin geri ödenme riskini minimize etmek için kredi sigortası talep eder. Bu sigorta, kredi tutarının %0.5-%2 arası bir tek seferlik ya da yıllık ücret ile sağlanır.

Tamamlayıcı Sigorta (Hayat Sigortası)

Kredi alan kişi vefat ettiğinde, miras bırakanların veya ailenin, kalan kredi tutarını ödeyebilmesi için gerekli sigorta.

Ürün:

- Kredi hayat sigortası (mortgage insurance)

- Aylık prim: Kredi tutarına ve yaşa göre %0.01-%0.10 arasında

İş Görüşmesi Sigortası

Işsizlik veya iş kaybı durumunda, belirli bir süre kredi ödemelerini koruyan sigorta.

Konut Kredisinde Bütçe Planlaması: Başvurmadan Önce Hesaplayın

Aylık Ödeme Hesaplaması

Basit bir örnek üzerinden hesaplama yapılırsa:

Krediye Gelen Parametreler:

- Kredi Tutarı: 400.000 TL

- Faiz Oranı: %15 (yıllık)

- Kredi Süresi: 25 yıl (300 ay)

Aylık Ödeme Formülü:

textA = P × [r(1+r)ⁿ] / [(1+r)ⁿ - 1]

Bu formüle göre, aylık ödeme ~2.375 TL olacaktır.

Toplam Faiz Yükü

Aylık ödeme × Toplam ay sayısı – Orijinal Kredi Tutarı

= 2.375 × 300 – 400.000

= 712.500 – 400.000 = 312.500 TL

Bulgular:

- Orijinal kredi tutarının %78’i kadar faiz ödeyeceksiniz

- 25 yılda toplam 712.500 TL ödenecektir

Bütçe Planlaması Önerileri

- Aylık ödemenin, aylık gelirin %35’ini aşmaması önerilir

- Aylık gelir: 8.000 TL

- Maksimum kredi ödeme: 2.800 TL

- Diğer borçlar da hesaba katılmalı

- Otomobil kredisi

- Kredi kartı borçları

- Kişisel krediler

- Acil durum fonu oluşturunuz

- 3-6 aylık yaşam giderleri kadar tasarruf

- Sigorta primlerini bütçeye ekleyin

- Tamamlayıcı sigorta: ~50-150 TL/ay

- İş görüşmesi sigortası: ~20-100 TL/ay

Konut Kredisinde Sık Sorulan Sorular (FAQ)

Kredi Borcu Olan Biri Yeni Konut Kredisi Alabilir mi?

Evet, ancak şartlı olarak. Kredi Kayıt Bürosu’nda kayıtlı mevcut borçlarınız, kredi kapasitesi hesaplamasında dikkate alınır. Temerrüt durumunuz (geç ödeme geçmişi) ise, başvuru reddedilebilir veya daha yüksek faiz oranı sunulabilir.

Çözüm: Mevcut borçlarınızı kapatmak veya ödeme planını gözden geçirmek, yeni başvuruyu güçlendirir.

1370 Puan ile Kredi Çıkar mı?

Evet. KKB puanı 1200-1500 arasında olan bireyler, konut kredisi çekebilirler. Ancak, puanınız ne kadar yüksek olursa, sunulan faiz oranları o kadar düşük olur.

Puan Aralıklarına Göre Faiz Oranları:

- 1700+ puan: %14.50-%15.50

- 1500-1700 puan: %15.50-%16.50

- 1300-1500 puan: %16.50-%17.50

- 1200-1300 puan: %17.50-%18.50+

Arsa İçin Konut Kredisi Çekilebilir mi?

Kısmen evet. İnşaat kredileri ve arsa kredileri farklıdır. Boş arsa satın almak için çoğu banka, arsa kredisi (gayrimenkul yatırım kredisi) sunmaktadır. Ancak, koşullar ve faiz oranları, konut kredisinden farklıdır:

- Kredi limiti daha düşük

- Faiz oranları daha yüksek

- Peşinat oranı daha yüksek (%40+)

Konut Kredisi Kaç Ay Ödenmezse İcralık Olur?

Bankalar, genellikle 2-3 ay ödeme yapılmaması halinde, kredi hakkında hukuki işlem başlatırlar. 90 günlük (3 aylık) gecikme sonrasında, hukuk mahkemesine başvurabilirler.

Sonuç: İlk temerrüt işarından itibaren 6-12 ay içinde, gayrimenkul müzayedede satılabilir.

Kredi Borcu Olan Yurt Dışına Çıkabilir mi?

Yasal olarak evet, ancak banka rızası olmadan belirli miktar üzeri paranızı dışarı çıkaramazsınız. Ayrıca, Kızıl Bülten (INTERPOL Red Notice) sistemi, kredi borcu olan kişilerin geri dönüşünü zorlayabilir.

Önerilir: Kredi başvurusu yaparken, uluslararası seyahat planlarınız varsa, banka ile bu konuyu görüşün.

Konut Kredisi Alma Süreci Sonucu: İpotekli Tapu Kayıtlı Gayrimenkul Sahibi Olma

Tüm adımları başarıyla tamamladıktan sonra:

- Tapunuz şu şekilde olacaktır: “Tapu müdürlüğünde, gayrimenkul X Bankası lehine ipotekli olarak kaydedilmiş”

- Kalan borcu: 25 yıl içinde, aylık taksitler halinde ödeyeceksiniz

- Kredinin bitimi: Ancak, son ödemenizi yaptığınızda, ipotekli tapu kaydı silinir ve gayrimenkul tamamen sizin mülkiyetinde olur

Konut Kredisinde Gelecek Adımlar ve Danışmanlık

Konut kredisi alımı, finansal hayatınızda önemli bir dönüm noktasıdır. Başvuru yapmadan önce:

- Kredi danışmanı ile detaylı görüşün

- Farklı bankaların tekliflerini karşılaştırın

- Gayrimenkul avukatı danışmanlığı alın

- Peşinatınızı hazırlayın

- Gerekli belgeleri bir araya toplayın

İletişim kuracağınız kurumlar:

- Banka konut kredisi müdürlüğü

- Gayrimenkul avukatı

- Gayrimenkul danışmanı

- KKB (Kredi Kayıt Bürosu) puanı sorgulaması

Ev Sahipliğine Giden Bilgili Yolculuk

Konut kredisi, milyonlarca Türk ailenin ev sahipliğinin gerçekleştiği araçtır. Doğru planlama, kapsamlı bilgiye dayanarak yapılan başvurular ve finansal disiplin, bu süreci başarılı kılar.

Bu rehber, konut kredisinin her yönünü açıklayarak, başvuru öncesi karar almanıza yardımcı olmuştur. Lütfen unutmayın: Ev almak, hayat boyu bir yatırımdır. Acele yapmayın; banka danışmanları, avukatlar ve finansal danışmanlarla ortak karar verin.

2025 yılında, konut piyasasındaki değişiklikler ve merkez bankasının faiz politikaları, kredi oranlarını etkileyebilir. Güncel bilgiler için, her zaman resmi banka web sitelerini ziyaret edin.

Ev satın almak, sadece bir krediden ibaret değildir; hayallerinizin kapısını açmaktır. Bilinçli kararlarla, bu kapıdan başarıyla geçerek, familyanızla mutlu bir ev hayatı kurmanız dileğiyle.